Fin de la franquicia aduanera en la UE

Índice

Actualmente, los envíos procedentes de fuera de la UE están exentos de derechos de importación hasta un valor total de 22 euros (hasta 45 euros para envíos de regalos privados). La razón es la llamada franquicia aduanera. Lo que inicialmente se había anunciado para principios de 2021 se aplicará ahora el 1 de julio de 2021: la franquicia se suprimirá a principios del segundo semestre de 2021.

Eliminación de la franquicia aduanera y sus implicaciones para las empresas de comercio electrónico dropshipping

Para las empresas cuyo modelo de negocio se basa en el dropshipping, por ejemplo, el envío de productos desde Asia, estos cambios tienen graves consecuencias. Los costes de la mayoría de los productos aumentarán en torno a un 20%, dependiendo del país de destino.

Además, los propios usuarios son responsables de facilitar la información correcta. Por tanto, deben ser capaces de mostrar facturas y confirmaciones de transacción si se les solicita. Por lo tanto, cualquier inspección por parte de las aduanas provocará retrasos en el envío, lo que se traducirá en tiempos de espera más largos y, en consecuencia, tendrá un impacto negativo en la satisfacción del cliente. Por otra parte, los tiempos de almacenamiento prolongados se traducen en un aumento de los costes de almacenamiento para las empresas de paquetería, que repercutirán en los vendedores en línea. Por estas razones, muchas empresas de comercio electrónico de dropshipping están buscando soluciones alternativas, como utilizar los servicios de proveedores de servicios de cumplimiento. Más información a continuación.

¿Por qué se eliminará la ayuda libre de impuestos?

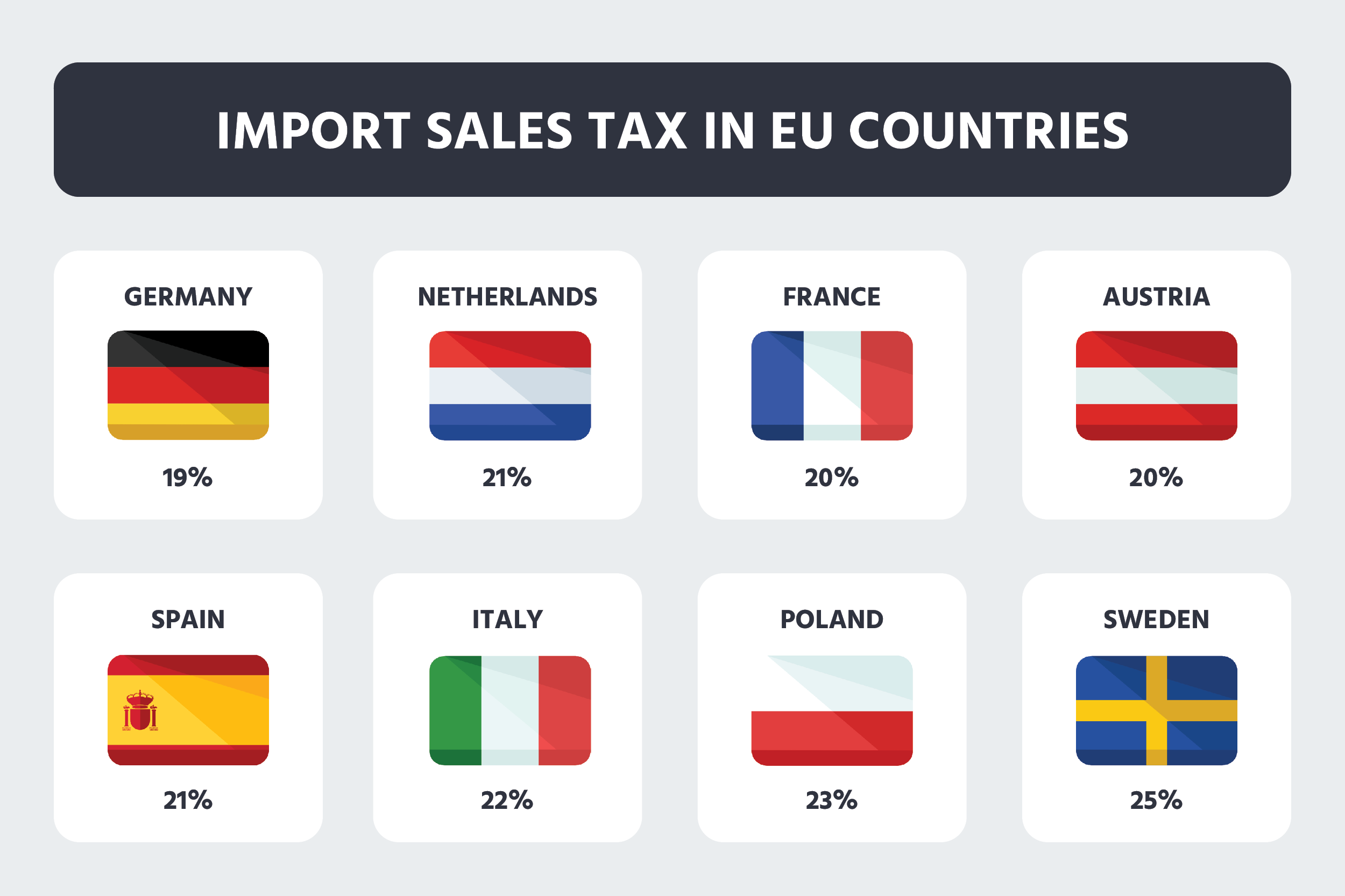

La eliminación de la deducción libre de impuestos a partir del 1 de julio de 2021 tiene como principal objetivo frenar el fraude del IVA. Además, significa que los minoristas en línea y los dropshippers de fuera de la UE dejarán de recibir un trato fiscal preferente. Por ejemplo, antes de la nueva normativa, un minorista no tenía que pagar impuestos al comprar unos auriculares por 19,99 euros procedentes de China. Pero una empresa alemana de comercio electrónico tenía que pagar un 19% de impuestos al vender el mismo producto al mismo precio. Los comerciantes en línea franceses y austriacos tendrían que pagar un 20%, los españoles y holandeses 21%, italianos 22%, polacos 23% y suecos 25%. Esto pronto será cosa del pasado. Además de una mayor equidad, esto significa también, por supuesto, ingresos adicionales para los países de la UE (sólo en Austria se espera generar 150 millones de euros más en ingresos fiscales; los países más grandes generarán bastante más que eso).

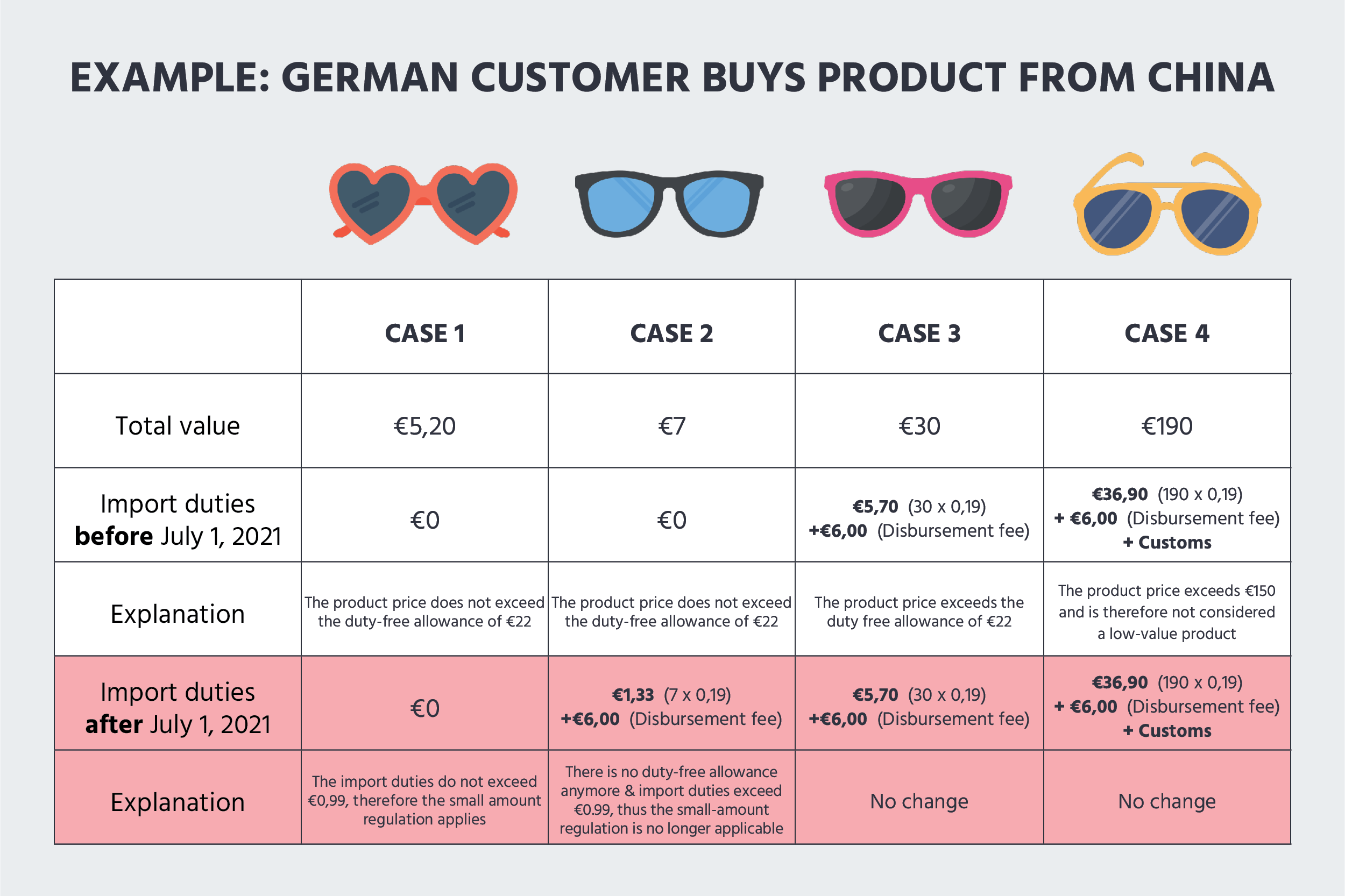

¿Tengo que pagar impuestos de importación por algún importe a partir de julio?

No, no necesariamente. Aunque la franquicia aduanera se suspenderá en julio, en algunos casos todavía puede importar mercancías sin pagar el IVA de importación. Si el pago de aduanas (IVA a la importación) sumara menos de 1 euro, estará exento de pagar aduanas. Así, por ejemplo, si importa mercancías a Alemania desde un país no perteneciente a la UE por un valor total de hasta 5,20 euros (con un 19% de IVA a la importación en Alemania), estará exento de pagar el impuesto de importación, ya que éste ascendería a menos de 1 euro.

Veámoslo más de cerca con cuatro ejemplos:

Caso 1:

Imagina que compras unas gafas de sol nuevas y asequibles en una tienda online de fuera de la UE. El precio que pagó por las gafas fue de 5,20 euros, por lo que, debido a la supresión de la franquicia aduanera, debe pagar un impuesto de importación del 19% (si reside en Alemania). Esto equivale a una carga fiscal de 99 céntimos, pero como el impuesto de importación es inferior a 1 euro, se aplica la normativa sobre pequeños importes y el impuesto no es aplicable.

Caso 2:

Si compras las gafas de sol después del 1. 7. 2021, por ejemplo, a un precio de 7 euros, la normativa sobre pequeños importes pierde su validez. Esto se debe a que el impuesto de importación ascendería a 1,33 euros, superando el umbral límite en 33 céntimos. En este caso, tú (como cliente) deberás pagar el IVA alemán de importación del 19%, y el proveedor de servicios de envío (Deutsche Post, DHL o similar) cobrará este cargo más una tarifa plana de desembolso de 6€.

Los proveedores de servicios de envío cobran una tasa de desembolso por todos los paquetes que se entregan desde países no pertenecientes a la UE hasta la puerta del cliente. Sin embargo, hay formas de evitar este gasto adicional innecesario. Más información aquí.

Caso 3:

En este caso, el cliente compra un par de gafas de sol por un precio total de 30 euros. Este importe supera la cantidad permitida libre de impuestos de 22 euros, por lo que hay que pagar unos derechos de 5,70 euros (30 x 0,19) antes y después de que entre en vigor la nueva normativa de importación en la UE. Además, también hay que pagar la tasa de desembolso a tanto alzado.

Caso 4:

Decides comprar un par de gafas de sol de marca por valor de 190 euros. Por tanto, el pedido supera un valor total de 150 euros y ya no se considera un envío de bajo valor. Esto a su vez significa que, además del IVA (por ejemplo, 190 euros x 19% = 36,10 euros) y la tasa de desembolso, también hay que pagar un determinado porcentaje del valor del precio de compra en concepto de aduanas. Como es habitual, el precio de compra incluye los gastos de envío. La cantidad del porcentaje depende de la categoría del producto; algunas mercancías incluso se importan gratis.

¿Cuándo entra en vigor la eliminación de la franquicia?

La nueva normativa entrará en vigor a las 0:00 del 1 de julio de 2021. ¡Atención a los dropshippers y comerciantes de otros países de la UE! No habrá periodo de transición para este cambio. Por lo tanto, si envías tus productos desde China en junio, pero llegan a la UE en julio, ya estarán sujetos a impuestos.

El proveedor de fulfillment como solución para los dropshippers de comercio electrónico

Además del aumento de los costes, los clientes que compran productos a dropshippers y empresas de comercio electrónico que importan productos de fuera de la UE también experimentarán ahora mayores molestias y tiempos de espera más largos como consecuencia de la nueva normativa de importación. Esto provoca insatisfacción entre quienes compran en línea y tendrá un gran impacto en la experiencia de compra. Al mismo tiempo, sin embargo, existe una oportunidad de éxito comercial para los minoristas en línea que se hayan preparado en consecuencia. En este sentido, vemos que un gran número de minoristas en línea confían cada vez más en los servicios de socios 3PL y proveedores de servicios de fulfillment. Este movimiento parece estratégicamente razonable por las siguientes razones:

- El despacho de aduanas puede tramitarse por adelantado en grandes cantidades

- Se evitan retrasos en la frontera

- En general, menos esfuerzo en la gestión de las mercancías

- Las mercancías pueden almacenarse en depósitos en los mercados de destino

- Las rutas de entrega se acortan considerablemente

- Envío más rápido

- Costes más bajos

- Una solución más respetuosa con el medio ambiente

- Sin sorpresas desagradables para los clientes en forma de gastos de desembolso

Por lo tanto, si valoras la satisfacción de tus clientes y quieres una entrega rápida y fiable, manteniendo los costes lo más bajos posible, los servicios de socios de fulfillment como byrd podrían ser una solución perfecta para ti.

Franquicias aduaneras en Suiza

Por cierto, Suiza va un paso por delante de la UE en lo que respecta a las franquicias aduaneras. Ya se suspendieron a principios de 2019. Desde entonces, todos los minoristas en línea tienen que pagar el IVA. Tampoco hay excepciones para cantidades muy pequeñas. Antes, los límites aduaneros libres eran de 65 o 200 francos suizos, según el producto (tipo de cambio 24.03.2021, 1 CHF = 0,90 euros).

Lo que ha demostrado este ejemplo, y de lo que debería aprender la UE, es que son sobre todo las grandes empresas, como Aliexpress o Wish, las que han encontrado la manera de eludir la nueva normativa. De hecho, según un informe de Blick.ch, ninguna de estas empresas figura en la lista de empresas de comercio electrónico sujetas a impuestos.

Para todas las empresas de comercio electrónico y dropshipping más pequeñas que estos leviatanes, es de suma importancia encontrar soluciones para mantener a los clientes satisfechos y los márgenes estables. Consulta byrd para obtener más información sobre cómo podemos ayudarte con este reto.