Umsatzsteuer und Lieferschwellen für Online Händler

Inhaltsverzeichnis

Die meisten Onlinehändler versenden heutzutage weltweit und müssen neben den wachsenden Herausforderungen in der Logistik auch umsatzsteuerliche Aspekte berücksichtigen. Unser Kooperationspartner Taxdoo erklärt in diesem Gastbeitrag die Wichtigkeit von Lieferschwellen und was man als Unternehmer im Zusammenhang mit Cross-Border E-Commerce berücksichtigen muss.

Für Onlinehändler mit grenzüberschreitendem Geschäft sollte ein regelmäßiger Blick auf den aktuellen Stand der Lieferschwellen Pflicht sein. Warum das wichtig ist und was ihr dabei beachten müsst, zeigen wir euch in diesem Post.

1. Was sind Lieferschwellen?

Grundsätzlich müsst ihr die Umsatzsteuer für eure Lieferungen an das euch vertraute Finanzamt im Inland abführen, also im sogenannten Ursprungsland eurer Lieferung.

Dieser Grundsatz gilt bei grenzüberschreitenden Warenlieferungen an Privatkunden in der EU jedoch nur beschränkt. Überschreiten eure Umsätze die sogenannte Lieferschwelle, verlagert sich der Ort der Lieferung in das Land, in dem euer Kunde sitzt. Die Lieferschwellen der meisten Staaten betragen mittlerweile 35.000 Euro. Eine Übersicht findet ihr hier.

Überschreiten eure Umsätze einmal den Betrag der jeweiligen Lieferschwelle, müsst ihr eure Umsatzsteuer im Land des Leistungsempfängers abführen.

2. Brutto oder Netto?

Die Lieferschwelle wird immer an den Nettobeträgen bemessen und bezieht sich immer auf das Kalenderjahr. Dazu gehören das Entgelt für die Ware sowie die Versand- und Verpackungskosten. Das heißt, dass ihr für die Überwachung der Lieferschwellen der einzelnen Länder den dort geltenden Umsatzsteuersatz aus den Endpreisen herausrechnen müsst. Lieferungen an Unternehmer (B2B-Umsätze) werden dabei nicht berücksichtigt. Überschreitet ihr die Lieferschwelle eines Landes, in das ihr versendet, greift die folgende Regelung:

Der Umsatz, mit dem ihr die Lieferschwelle überschreitet sowie alle folgenden Umsätze werden im Bestimmungsland besteuert.

Das folgende Beispiel verdeutlicht dies:

Ihr liefert zwischen Januar und Oktober Kaffee im Wert von 34.990 Euro (netto) nach Frankreich. Diese Umsätze führt ihr an euer deutsches Finanzamt ab. Dabei beachtet ihr, dass Kaffeelieferungen in Deutschland dem ermäßigten Umsatzsteuersatz von 7% unterliegen.

Bestellt nun im November ein französischer Kunde ein weiteres Kilo Kaffee zu einem (Netto-)Preis von 15 Euro bei euch, überschreitet ihr die Lieferschwelle nach Frankreich (35.000 Euro). Das bedeutet, dass ihr diesen Umsatz und alle folgenden in Frankreich versteuern müsst. Der Umsatzsteuersatz für Kaffee liegt in Frankreich bei 5,5%.

3. Wie lange bin ich im Ausland steuerpflichtig, wenn die Lieferschwelle überschritten wurde?

Habt ihr die Lieferschwelle eines Mitgliedstaates einmal überschritten, müsst ihr alle folgenden Lieferungen dieses Kalenderjahres dort versteuern. Das gilt auch für alle Lieferungen des folgenden Kalenderjahres—selbst, wenn eure Nettoumsätze im folgenden Jahr die Lieferschwelle nicht mehr erreichen. Das folgende Beispiel verdeutlicht dies:

Ein Händler, der zum 01.12.2016 die Lieferschwelle nach Frankreich überschreitet, muss alle Lieferungen im Dezember 2016 in Frankreich mit dem dort geltenden Steuersatz versteuern. Auch wenn seine Umsätze im nächsten Jahr nicht erneut die Lieferschwelle nach Frankreich überschreiten, muss er auch im Kalenderjahr 2017 alle Lieferungen nach Frankreich der französischen Umsatzsteuer unterwerfen.

Frühestens ab dem 01.01.2018 kann er seine Lieferungen nach Frankreich—wenn sie 2017 wieder unterhalb der Lieferschwelle lagen—in Deutschland der Umsatzsteuer unterwerfen und diese Umsätze bei seinem Heimatfinanzamt erklären.

Dieser Artikel wurde um einige Passagen gekürzt; eine detailliertere Version findet ihr hier.

Dieser Artikel wurde um einige Passagen gekürzt; eine detailliertere Version findet ihr hier.

|

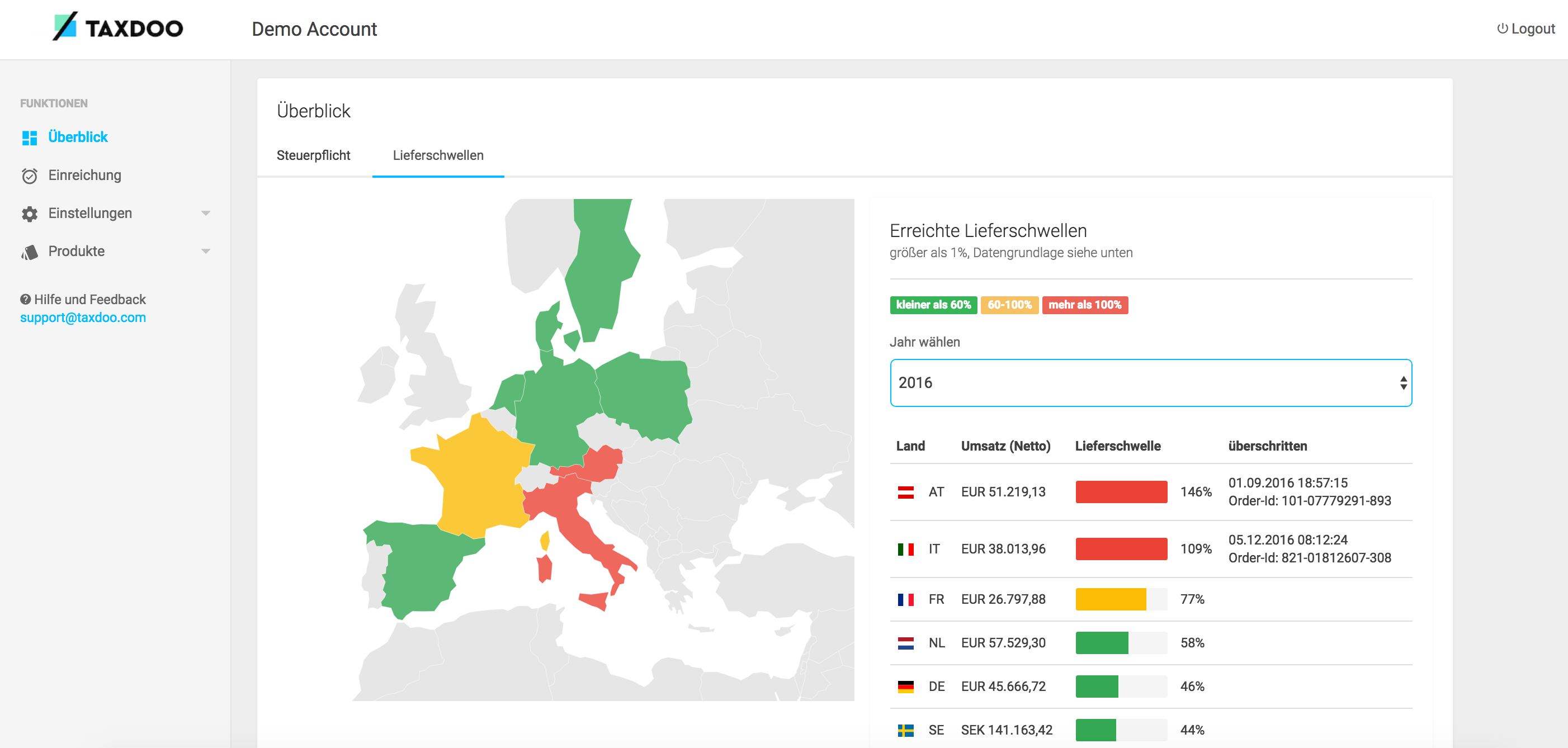

Über TaxdooTaxdoo automatisiert die Umsatzsteuer-Abwicklung von Onlinehändlern im Ausland – unter anderem auch die tagesaktuelle Überwachung der Lieferschwellen. Alle steuerlich relevanten Daten werden automatisiert über Schnittstellen zu Marktplätzen (Amazon, eBay, etc.) und ERP-Systemen bezogen, analysiert, überwacht und zur Einreichung im Ausland an ein Partnernetzwerk aus Steuerberatern weitergeleitet. Weitere Infos und eine unverbindliche Live-Demo gibt es auf www.taxdoo.com. |